美国商会去年底以低市价沽出中环美国银行中心中层单位,接手的新买家持货短短一年,大幅加价50%放售,意向价2.18亿。

美商会旧址去年底1.4亿售

上址为中环夏愨道12号美国银行中心中高层04至07及13室,美国商会去年10月以约1.4亿售出,当时呎价低见约2.4万,低市价近两成,接手的为一名具中资背景的资深投资者,「低捞」物业一年后,提价逾7000万放售,幅度约5成,现时于市场上重新放售。

放售价每呎3.65万

有代理表示,上址总面积约5968方呎,以意向价约2.18亿放售,呎价约36500元;同时,上址以每呎约45元放租,月租约26.8万。

资料显示,该甲厦近期成交为低层8至9室,面积约1410方呎,以本月以4935万售出,平均呎价约3.5万。

据悉,原业主于2009年以1269万购入,持货12年帐面获利约3666万,物业期间升值约2.8倍。该甲厦对另一宗成交为中层15室,于今年1月以约5060万售出,以面积1375方呎计,呎价约3.68万。

(星岛日报)

更多美国银行中心写字楼出售楼盘资讯请参阅:美国银行中心写字楼出售

更多金鐘区甲级写字楼出售楼盘资讯请参阅:金鐘区甲级写字楼出售

更多中环区甲级写字楼出售楼盘资讯请参阅:中环区甲级写字楼出售

中环甲厦呎租113元 按季增4.2% 代理:租金连升三个月

疫情持续平稳,带动核心区甲厦租金及空置率同步好转,据外资代理行指出,今年10月中环甲厦平均呎租约113.6元,按季上升4.2%,属连升三个月,期间租金回升约7%,同时,区内空置率亦录下滑,于上月报7.4%,按月下跌约2.6%。

该代理行昨日发布最新的市场报告指出,上月中环甲厦租赁市场气氛好转,带动租金上升及空置率同步回落,该区甲厦平均呎租约113.6元,按季4.2%,属连升3个月,期间累积回升幅度约7%,反映市况逐步回暖;该行亦指出,受疫情等因素打击,该区甲厦租金于今年首7个月累跌约11%。

疫情放缓带动

同区空置情况亦见改善,该行指出,该区甲厦空置率于上月报7.4%,较今年9月的7.6%按月回落约2.6%,亦创过去至少10个月新低水平。

该行代理称,受疫情等因素打击,中环区甲厦租金从高位回落近3成,随近期疫情走势平稳,市场预期中港两地有机会于短期内通关,为市场释出正面讯息,吸引企业于近期积极洽租,当中以银行及金融业最为积极。

空置率回落至7.4%

该代理续指出,中环甲厦租赁市场近期表现较预期为好,企业在疫情开始受控后希望寻找到较好位置,空置率将逐步回落,预计明年租金回復正增长,料明年全年升幅约5%至10%。

银行金融业积极洽租

然而,九龙区写字楼租赁则录放缓,导致租赁交易按月下跌20%,租赁交易主要集中在採购和制造业。

至于铺位市场方面,该行指出,本港零售市场继续逐步復甦,惟受疫情影响,零售业销售金额录大幅下滑,与去年相比,餐饮业出现了显著復甦,主要是由于政府放宽社交距离的限制和本地的疫情已稳定下来,截至今年第三季,餐饮业总收入按年增加43.8%。

此外,核心区甲厦亦频录承租个案,市场消息指出,中环皇后大道中九号高层01室,面积约1639方呎,以111452元;上环中远大厦亦录承租个案,消息指,该厦高层06室,面积约2175方呎,以每呎约65元租出,月租约141375元。

(星岛日报)

更多皇后大道中九号写字楼出租楼盘资讯请参阅:皇后大道中九号写字楼出租

更多中环区甲级写字楼出租楼盘资讯请参阅:中环区甲级写字楼出租

更多中远大厦写字楼出租楼盘资讯请参阅:中远大厦写字楼出租

更多上环区甲级写字楼出租楼盘资讯请参阅:上环区甲级写字楼出租

上月录81宗商厦成交

儘管疫情回稳,惟商厦交投仍备受压力。据代理指出,今年10全港录81宗商厦买卖登记,按月下跌约11%,属连跌2个月,并创8个月新低;该代理行预期,随疫情逐步受控,料整体市况有力逐步回稳。

据该代理行综合土地註册处资料显示,今年10月全港共录81宗商厦买卖登记 (数字主要反映2至4星期前商厦市场实际市况),较九月份的91宗减少11%,连跌2个月并创8个月新低。

代理行:创八个月新低

虽然十月份登记量持续偏软,但金额却逆市上升26%,主因是期内录得一宗近12亿元的大额登记撑起,刺激月内商厦买卖登记金额录约29.77亿,为近3个月来的位。

至于十月份上述最瞩目的单一登记项目为荔枝角道888号 29至31楼连广告位A及B,涉及合约金额逾11.88亿;其次为同座商厦19至20楼的近6.79亿元登记。

按物业价格划分,在7个价格组别当中,录得四跌一升两持平,以1亿元或以上组别的50%跌幅最大,月内登记量由前月的6宗降至上月3宗;而5000万至1亿元以内组别亦挫25%,只录得3宗登记。至于登记量最活跃的是介乎500万至1000万元以内的组别,月内录得24宗,惟按月亦跌20%;而1000万至2000万以内组别的登记则成为唯一逆市上升者,月内涨21%至17宗。

该行代理指出,随港股在低位整固喘定,加上疫情受控,再配合首阶段通关有望短期成事,综观十一月份截至23日,商厦买卖登记暂录逾七十宗,按此推算,料全月登记量可达95宗,将按月回升逾一成半;并预期十二月市况稳步向好。

(星岛日报)

更多荔枝角道888号写字楼出售楼盘资讯请参阅:荔枝角道888号写字楼出售

更多长沙湾区甲级写字楼出售楼盘资讯请参阅:长沙湾区甲级写字楼出售

市建土瓜湾项目截收八标 「小区模式」发展第二波 大财团入标主导

市建局在土瓜湾第二个以「小区模式」发展的鸿福街/银汉街重建项目昨截标,吸引8家财团争逐,均以「本地薑」为主,一批曾递交意向的中小型发展商却未见踪影。业界指,项目发展规模限制多、成最大关键,且商业楼面收益须「7比3」瓜分难「计数」,故影响入标意欲。

该项目于9月底截收36份意向书,上月底邀请34家财团入标竞投,昨日结束近两个月的招标程序,市建局公布,合共接获8份标书,标数对比9月批出的同区项目多2份;多家「本地薑」再次入标竞投,包括长实、新地、恒基、嘉华、会德丰地产及华懋;而信和再次伙拍招商局置地竞投,当中大部分入标发展商均表示以独资方式参与。

大部分独资参与

市建局指,该局董事会设立的招标遴选小组将评审各标书,并会就批出该项目发展协议向局方董事会提交建议,由其作最终决定。

嘉华香港地产发展及租务总监尹紫薇指出,集团以独资方式入标,项目位于市区,而且位置上更接近港铁站,而下月截收意向书的同区项目集团亦会研究。

发展规模限制多

曾入意向的中小型财团却未见踪影,有中小型发展商直言,上述项目属市区罕有,惟发展规模限制多,如受市建局「总体设计要求」规限,同时商场部分首10年不可出售,租金收入更需与市建局分红,坦言出价参考同区首个批出项目每呎楼面地价约1.14万后,更加「计唔掂数」,资源上亦难以与大财团竞争,故无入标。

有测量师表示,该项目位置上最接近港铁土瓜湾站,坐拥屯马綫交通优势,而发展规模适中,且招标条款与首个批出项目相若,相信发展商出价不会为市场带来惊喜。

料可提供约750伙

项目地盘约4.9万方呎,可建总楼面约44.38万方呎,预料可提供约750伙。业界人士透露,料财团出价将参考9月同区首个批出项目楼面呎价约1.14万;综合市场估值约46.5至62.1亿,楼面呎价约1.05万至1.4万。

据招标条款显示,住宅部分销售收益达90亿以上便需要跟市建局分红,同时发展商亦需向市建局自行提出「一口价」建议,并以价高者得作胜负关键。另外,非住宅的商场部分,首10年由发展商及市建局共同持有,租金收入扣除成本或开支后,其中七成由发展商取得,其餘三成收益则归市建局。

中标发展商须按发展协议中列明,有关该项目的「总体设计要求」作为兴建新发展项目蓝本,与毗邻市建局重建项目产生协同效应,以达至整个小区的重整及规划更完整及一体化,促进该小区的连接性和步行环境,并以更具特色的「地方营造」及智慧元素,提升该区的宜居性。亦须按发展协议中所列明的标準与品质、可持续发展和智能系统的要求,兴建新发展项目。

值得留意,由于区内仍有多幅项目接连推出,包括鸿福街、啟明街及荣光街四个重建项目的合併发展,亦正接收意向书,故该区将会成为发展商兵家必争之地。

(星岛日报)

广播道地中标价高次标逾21%

上月底由丽新发展以16.083亿夺标的九龙塘广播道第79号地皮,地政总署昨公布其餘16份落选标价,出价介乎约5.5亿至13.28亿,呎价约7683至18550元;其中首标较次标高约21%,相差约2.803亿;亦有财团以「执死鸡」价入标,最低标价较中标价低约65.8%。

出价5.5亿至逾16亿

该地皮当时接获共17份标书,由丽新发展以16.083亿、击败其餘16家财团夺标,楼面呎价约22465元,属市场估值每方呎约2.2万的上限价。地政总署昨以不具名方式,公布其餘16份落选标书出价,首两标出价已出现差距,其中次标出价13.28亿,与中标价相差约2.803亿,楼面呎价约18550元,首标较次标高约21.1%。

紧随其后的投标价为12.88888亿,则比成交价低约19.9%。同时亦有7个以「执鸡」心态低价入标,出价不足9亿,最低入标价仅5.5亿,与中标价相差约10.583亿,呎价仅约7683元,较中标价低约65.8%。

有业内人士指,从标价可见中标发展商以进取价投地。该广播道豪宅地位处九龙塘传统豪宅地段,前身为香港电台教育电视中心,邻近私人屋苑星辉豪庭,是本财政年度卖地表上唯一推出招标的九龙市区用地,更是该区自2006年后相隔15年再有新地皮供应;地盘面积约23864方呎,可建总楼面约71591方呎,指定作私人住宅用途。

(星岛日报)

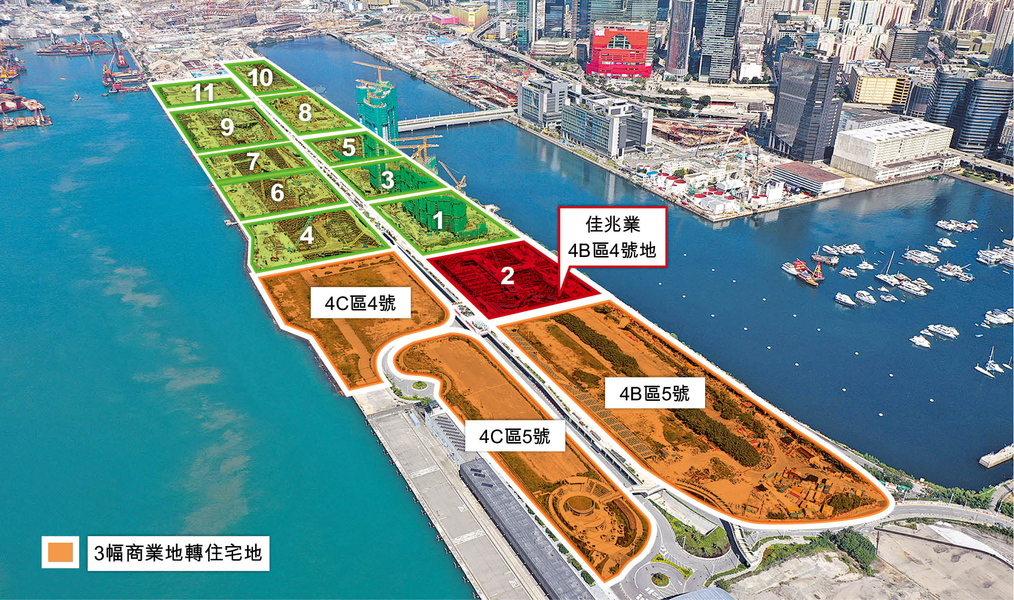

新世界远展79.5亿 购佳兆业啟德地

集团逾1周连售两项目 共套现逾百亿

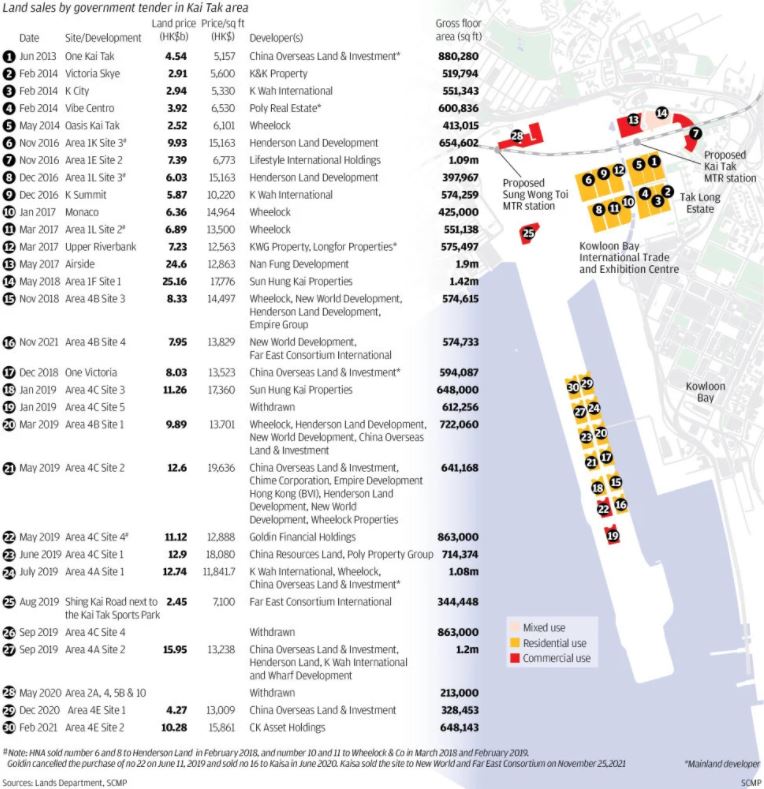

陷入财困的佳兆业 (01638),再度出售本港住宅地皮。新世界 (00017) 及远东发展 (00035) 刚以79.5亿元,向佳兆业购入啟德跑道区住宅地,每平方呎楼面地价约1.38万元,较两年前高银中标价每呎15,498,低约1成。连同售出屯门地皮,佳兆业一星期多连沽两项目,共套现涉逾百亿。

远东发展昨公布,与新世界发展组合营公司,收购由商人陈壮荣及佳兆业集团各持有50%权益的迅富国际全部股权,代价79.5亿元,收购迅富国际持有「啟德第4B区4号地皮」。两公司各佔5成权益。远东发展地产总裁方文昌接受查询时表示,由于看好后市及啟德区发展,所以买入地皮,又指有进一步发展详情会尽快公布。

新世界共4合资项目 远展拥1商地

地皮位处啟德跑道区,地盘面积约为10.4万平方呎,可作住宅发展,可建楼面面积约57.47万平方呎,以此计算,每平方呎楼面地价约1.38万元。啟德对上一幅跑道区住宅地皮招标,为今年2月份,啟德4E区2号地皮,由长实 (01113) 以102.8亿元投得,每平方呎楼面地价15,861元。

除新买入的地皮,新世界在啟德跑道区一带共持有3个项目,均属合资形式,包括第4B区3号地、第4B区1号地及第4C区2号地皮。同时,远东发展于2019年以约24.46亿元投得比邻日后啟德体育园主场馆的承啟道商业地。

综合消息人士指出,是次交易已经连地皮的地基工程,按照进度最快2023年已经可以预售楼花,资金在短时间内回笼。

翻查资料,该地皮在3年内两度易主,先是2018年尾政府进行招标,当时为啟德跑道区第2幅住宅地,结果由高银集团以逾89亿元夺得,每平方呎楼面地价约1.55万元,及后集团传出财困,挞订啟德商业地,去年以70.4亿元,售出是次啟德住宅地皮予内地商人陈壮荣,当时已传佳兆业有份参与,但当时公司否认,于今年3月才确认。

有测量师认为,是次地价并不算特别惊喜,因啟德跑道区后排地皮,过往造价约1.35万至1.59万元,故是次成交每呎楼面地价为1.38万元,属市价成交,不算特别便宜。该测量师指,无疑是次购入价低于2018年,而近年楼价亦向上,惟啟德部分规划有变,包括单轨列车计划取消,故扣除因素后价格属合理,预料日后开售呎价约2.5万元。

啟德区5商业地改住宅 今审议

另外,早前规划署拟修订《啟德分区计划大纲核准图》,包括将啟德的5幅商业地改划为住宅,及增加地积比率等修订,将于今日在城规会会议中讨论。5地预计日后共新增约6,000伙私人住宅,其中位处跑道区的3幅用地,可建3,000伙住宅,正坐落于远展及新世界财团刚购入用地旁。

内房接连爆出财务危机,佳兆业较早前已售地盘套现。据悉,集团去年1月以35亿元投得屯门青山公路住宅官地,惟最近以约37.7亿元,出售地皮予「玩具大王」蔡志明。该地皮已获屋宇署批出图则,总楼面约58.2万平方呎,项目的最新楼面地价约6,477元。如此计算,佳兆业在个多星期,先后售出两地皮,共涉逾117亿元。

(经济日报)

地皮一波三折屡易手两新买家笋价夺宝

今次交易涉及的啟德4B区4号住宅地皮控权已几番易手!地皮最初由高银金融 (530) 在政府卖地中投得,但自该公司财困后出售,至今已多次易主,过程亦一波三折,而每次新买家均以「笋价」夺得该幅黄金项目。

较潘苏通与高银投地价便宜

本港富商潘苏通早年积极在香港投地,包括联同旗下高银在2018年以89.06亿元投得啟德4B区4号地皮,然而去年初,由于高银贷款到期遭债权人催还款,一度爆发接管高银金融国际中心风波,高银亦着手出售资产还债。不过放售有关啟德4B区4号项目亦一波三折,最初高银于5月跟海外註册公司Top Family签定协议,以70.4亿元出售,即较最初投得地皮的作价折让约21%,但有关交易告吹。

其后在7月,高银改为与另一离岸註册公司Agile World签定买卖协议,作价为现金25亿元加上承担贷款35.67亿元,合共60.67亿元,即较向Top Family的交易再度减价,但高银同时享有购回地皮的期权。

不过,高银数天后改为向陈壮荣出售项目,现金作价增至34.77亿元。虽然项目再度卖断,但高银同时签定利润分成协议,当该啟德项目销售单位达到呎价2.9万元以上,高银可取得销售单位及停车场实际利润的30%分成。

最终有关项目辗转交到新世界 (017) 及远展 (035) 手上,今次79.48亿元,仍较最初潘苏通与高银投地价89.06亿元便宜。

(星岛日报)

西营盘东边街地盘放售 估价5亿

佳兆业 (01638) 近日连环沽售地皮,在港住宅发展项目,目前只剩餘西营盘东边街地盘,去年于私人市场购入。消息指集团亦在放售地盘,市值约5亿元。

佳兆业去年初攻港,投得屯门住宅地皮,除官地外,集团亦从私人市场入手,购入旧楼地盘重建,準备同时发展不同项目。去年初,集团以约5亿元,购入西营盘东边街1至9号住宅地盘。市场人士透露,随着近期佳兆业全綫放售住宅地皮,故同时亦放售该地宅地盘,据悉叫价料约5亿元,与购入价相同。

地盘获批建26层住宅 供84伙

西营盘东边街1至9号地盘面积约4,149平呎,已获批建一幢26层高住宅,总楼面约3.5万平方呎,其中约3万平方呎为住宅,提供84伙,另设约4,565平方呎商业楼面。以5亿元市值计,每呎楼面地价约1.4万元。

另外,集团去年推出首个住宅项目,长沙湾医局街203号弦雅,销情不错。集团近日放售弦雅铺位,涉及物业地下及1楼,合共4间商铺,其中地下1号、5号铺,分别为1,582平方呎,另外2号、3号铺,均属地铺连1楼,面积分别合共约1,375及1,566平方呎,合共总建筑面积约6,105平方呎,叫价约1.7亿元。

(经济日报)

奢侈品商户减成本 弃核心区旗舰店

零旅客下奢侈品生意未回復,为节省成本,近日不少品牌放弃核心区旗舰店,相信要待通关后,商铺大手租务才有望改善。

代理行资料显示,5大核心消费区包括中环、湾仔、铜锣湾、尖沙咀及旺角,商铺空置率改善,10月商铺空置数字为14.31%,按月回落0.28个百分点;湾仔区10月铺位空置量就维持于14.63%。在眾多地区中,铜锣湾区铺位空置量最低,10月该区商铺空置率录得约5.06%,比9月下跌4.58个百分点,较今年1月更递减6.29个百分点。铜锣湾区商铺空置量显著改善,主因区内业主心态相对易接受短租,部分应节行业加快落成优质短租铺。

BURBERRY铜锣湾旗舰店 明年迁出

核心区续有奢侈品牌放弃旗舰店,铜锣湾罗素街金朝阳中心地下A、B铺至2楼复式铺位,面积合共5,200平方呎,目前为英国名牌BURBERRY旗舰店,租约明年初届满。消息称,该品牌已决定不续租,业主将重新放租。

翻查资料,10年前内地客访港消费高峰期,各大型品牌抢租核心区复式铺,BURBERRY以每月约770万元租用铺位,较前租客高2.5倍。品牌并于2015年,加租至880万元续租,其后租金回落,估计目前月租约200万元水平。事实上,同地段 Plaza 2000 多层,面积逾1.5万平方呎,2013年获PRADA以900万元预租,开设本港最大专门店。品牌于去年结业并迁出,业主把多层楼面重新招租,直至最近其中1层才获餐厅预租,而较贵重的地下及1楼铺位仍在待租。

周生生弃尖沙咀栢丽大道店

至于尖沙咀区亦录弃租个案,栢丽大道地下1至4号铺及1楼,原由周生生珠宝租用,近日租客迁出,铺外贴上招租广告。物业比邻清真寺及尖沙咀港铁站出口,附近人流极为畅旺,加上该铺楼底特高,属该地段最优质商铺。代理指,铺位现进行招租,地下铺位合共约2,866平方呎,1楼面积约2,874平方呎;其中地下两组地铺,分别以16.8万及12.8万元招租,另1楼意向月租约26.8万元,整个铺位月租约56.4万元。

翻查资料,周生生2008年起租用铺位,月租高达215万元,其后2012年续租,月租加4成至300万元,而近年自由行旅客消费放缓,租金回落,估计跌至约100多万元。按现时业主以56.4万元放租计,呎租近100元,较高峰期跌逾81%。

分析指,接近2年零旅客,最受冲击的范畴为奢侈品销售,不少品牌当年以高租金抢佔核心区旗舰店,如今生意尚未有起色,故寧先放弃高租金商铺。后市上,中港通关料在短期内出现,初期相信访港人数仍不多,而零售品牌仍会审慎留意核心区商铺,通关后料大手租务将有所改善。

(经济日报)

更多金朝阳中心写字楼出租楼盘资讯请参阅:金朝阳中心写字楼出租

更多铜锣湾区甲级写字楼出租楼盘资讯请参阅:铜锣湾区甲级写字楼出租

更多2000年广场写字楼出租楼盘资讯请参阅:2000广场写字楼出租

更多铜锣湾区甲级写字楼出租楼盘资讯请参阅:铜锣湾区甲级写字楼出租

To Kwa Wan project attracts eight bids

The Urban Renewal Authority received a total of eight bids for the Hung Fook Street/Ngan Hon Street development project in To Kwa Wan when the tender closed yesterday.

A tender review panel will consider the bids and make recommendations to the board for its decision on the award of the project.

The project covers an area of 4,581 square meters and was first announced in June 2016. Upon completion, it will provide a maximum total gross floor area of 41,229 sq m.

A surveyor said that the site is rare in terms of the scale of development and with a number of URA redevelopment projects nearby, it is estimated that the area will have a new look in the future.

The surveyor said that the site is valued at about HK$5.33 billion, or at around HK$12,000 per square foot.

Meanwhile, Sun Hung Kai Properties (0016) said that its new project - the Yoho Hub atop Yuen Long Station, with a total of 1,030 flats, is expected to receive presale consent soon.

A sales brochure will be uploaded this month at the earliest with sales commencing in December, the developer said, adding that the first price list will offer at least 206 flats ranging from one-bedroom to four-bedroom units.

On The Peak, luxury house project Twenty Peak Road By V revealed the sales brochure, offering four houses ranging from 3,722 to 4,740 sq ft.

(The Standard)

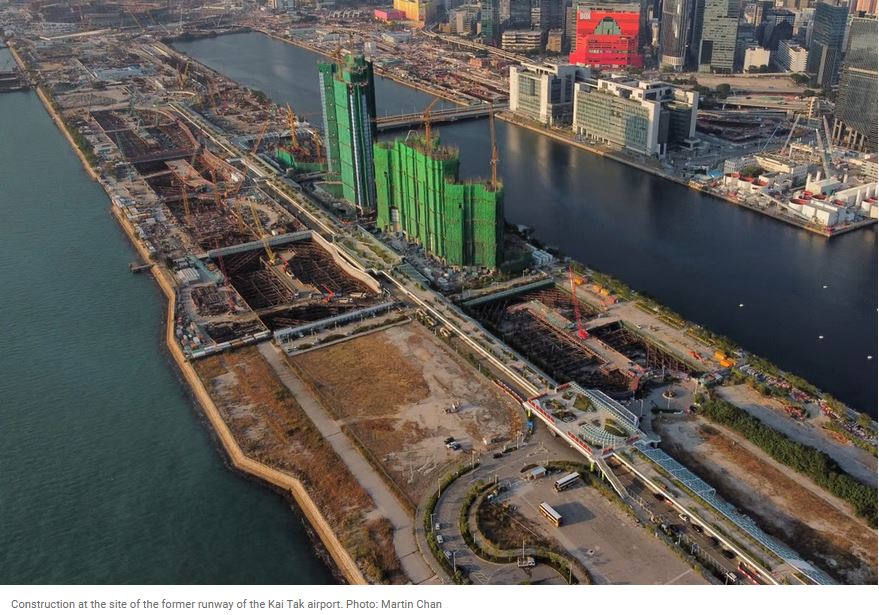

Kaisa sells Hong Kong property stake at steep discount and seeks debt exchange to avoid default

Joint venture of New World Development and Far East International to buy development at old Kai Tak airport site

Kaisa is seeking to exchange nearly US$400 million in bonds set to mature on December 7

Kaisa Group Holdings has agreed to sell its stake in a development at the old Kai Tak airport site at a steep discount and is asking bondholders to exchange another US$400 million of notes set to mature next month, as the heavily indebted Chinese developer tries to stave off default.

The Shenzhen-based developer’s shares jumped nearly 14 per cent to close at HK$1.15 in Hong Kong on Thursday following the announcements, their biggest one-day percentage surge in more than two years. It was the first time its shares had traded in three weeks after having lost almost 70 per cent – or HK$9 billion (US$1.2 billion) – in market value over the past three months as its cash crunch worsened.

Kaisa, which was downgraded by Fitch last week to “C” from “CCC-”, also officially confirmed it had missed about US$88 million in interest payments on its offshore debt due on November 11 and November 12. Both junk-rated bonds have a 30-day grace period, after which the company will face a default on the aggregate US$1.5 billion in notes.

“The company is in the process of assessing the repayment obligations of the group with the objective of formulating an overall plan taking into account the interests of all its stakeholders, to address the liquidity issue,” it said in a stock exchange filing late on Wednesday.

The group has US$11.4 billion of outstanding bonds coming due in 2026, and US$200 million of perpetual notes, according to Bloomberg data. Some of them are trading well below their face value at price levels typically associated with defaulted securities.

Highly indebted Chinese developers, from China Evergrande Group to Kaisa, have been trying to buy time with partial repayments and debt restructurings in recent months as they have faced a liquidity crunch after Beijing instituted new rules design to stem speculative bubbles in the residential property sector.

The “three red lines” measures have made it hard for overleveraged developers to take out bank loans, cutting off an important source of funding and causing some cash-strapped developers to default on their dollar-denominated debt.

Kaisa founder and chairman Kwok Ying-shing has put 18 property projects in Shenzhen worth 81.8 billion yuan (US$12.8 billion) on the auction block in recent weeks to raise cash.

In the Kai Tak sale, a venture backed by New World Development and Far East Consortium International will pay HK$1.9 billion and assume about HK$6 billion in loans for the site on the runway of Hong Kong’s former airport, according to a stock exchange filing.

“It is a very reasonable price for us,” said Far East Consortium International managing director Chris Hoong Cheong Thard.

The audited value of the property, indirectly owned by Kaisa and the mainland Chinese businessman Chen Zhuangrong, was HK$9.8 billion as of June 30. It was acquired last year from Hong Kong developer Goldin Financial Holdings, which has faced its own financial troubles.

“We will discuss the loan restructuring with the vendor’s debtors later,” Hoong said.

The 9,708-square metre (104,496 square feet) property is designated for private residential purposes. It will have a maximum gross floor area of 53,394 square metres. The price translates to about HK$13,000 per square foot, compared with about HK$14,000 per square foot at a neighbouring site in Kai Tak.

In addition to its property sales, Kaisa also reached an agreement on Monday with investors who bought about 1.1 billion yuan (US$172 million) of its wealth management products to pay a 10 per cent instalment when they mature and then 10 per cent every three months. It is still negotiating with investors who bought just under 400 million yuan of the wealth products.

On Wednesday, Kaisa said it would seek to exchange 95 per cent of the principal amount it owes on US$400 million in notes that are set to mature on December 7. There is no grace period at maturity.

The new notes will be due on June 6, 2023, and will pay a 6.5 per cent interest rate – the same rate it is paying on the current notes.

If investors do not agree to the exchange, Kaisa said it may not be able to repay the offshore notes at maturity and it may consider an “alternative debt restructuring exercise”.

Additional interest payments on other bonds will come due in December and January, while its nearest maturity bonds in 2022 include a US$550 million note in April and US$1.15 billion note in June.

The current debt crisis is a repeat of its financial troubles in 2015, when it became the first Chinese developer to default on US dollar-denominated bonds, destabilising the Asian high-yield market along the way.

Mainland Chinese companies, mostly developers, are still the biggest issuers of junk bonds in the region, accounting for 57 per cent of the US$209 billion market, according to IHS Markit.

(South China Morning Post)